全文3076字,阅读约需6分钟

公募基金二季报显示,股票型基金、混合型基金(以下统称偏股型基金)平均股票仓位分别为90.3%和75.7%,相对一季度末分别上升0.9%和1.9%,总市值增加约6500亿。而从持仓变化看,偏股型基金整体加仓了医药、科技以及新能源产业链,对白酒等消费板块则进行了减仓。

进入三季度,市场波动加大,一方面,高景气、政策友好的板块持续新高,另一方面,估值较高而盈利增速下降的消费蓝筹以及成长性不足的传统板块则持续下行。那么,以“锂光芯”为代表的科技板块还能继续上涨吗?消费中的医药是否调整到位了?下阶段应该怎么投?

我们认为下半年A股没有较大的系统性下跌风险,依然有结构性机会:经济增速放缓但依然保持韧性,二季度货币政策报告依然延续了“稳字诀”的调控方向,股市流动性依然相对充裕。微观上,中小成长经过2016年以来的持续估值收缩,已经处在相对较低的估值水平,基本面上中小成长的业绩增速更高,并且政策上政府持续鼓励“专精特新”,还是有利于成长性更好的板块的。

我们认为下半年A股没有较大的系统性下跌风险,依然有结构性机会:经济增速放缓但依然保持韧性,二季度货币政策报告依然延续了“稳字诀”的调控方向,股市流动性依然相对充裕。微观上,中小成长经过2016年以来的持续估值收缩,已经处在相对较低的估值水平,基本面上中小成长的业绩增速更高,并且政策上政府持续鼓励“专精特新”,还是有利于成长性更好的板块的。

那怎么投呢?在科技板块景气持续、消费板块暂时低迷的环境下,可以采用逐步投入的方式,比如定投参与。而定投嘉实财富的神鹿1号投顾组合就是一种比较省事高效的方式。

为什么选择神鹿1号?精选赛道,优选好基

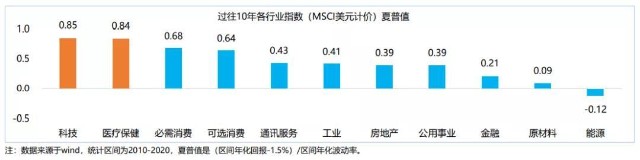

科技改变未来,医疗提升生活品质。回顾2010至2020年的十年间A股行业表现,科技和医疗保健行业指数(MSCI美元计价)的夏普值显著高于其他行业。这一指标一定程度上反应了这两个行业的“性价比”。

神鹿1号投顾组合就是选择了长坡厚雪赛道的科技和医疗,精选这两个板块内优秀的基金经理,并进行主动管理的组合,力争获取行业长期向上的贝塔+优秀基金经理的选股阿尔法的双重回报。

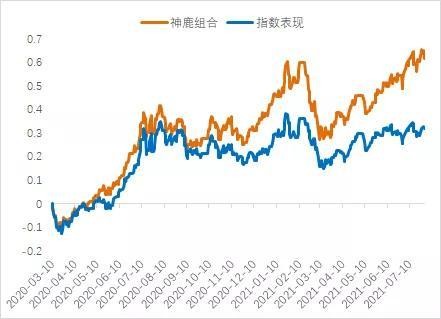

从2020年3月10日成立以来至2021年7月底,神鹿1号累计上涨60.82%,同期基准指数上涨27.84%,有较好的超额收益。让我们欣慰的是,我们投资人当中收获最大回报的客户高于组合的累计回报,也就是说该客户敢于逆势投资并长期持有,这是投资于长期回报高、但过程颠簸的持有资产的正确姿势。

(注:数据来源于wind、嘉实财富,组合配置情况以及组合业绩仅供参考,具体表现以投顾账户实际运作表现为准。基金投顾服务的过往业绩并不预示其未来表现,为其他客户创造的收益并不构成业绩表现的保证)

展望前景,短期估值修复压力不改长期趋势!

股票市场短期是投票机,而长期则是称重器。近期科技、医疗两大赛道受市场情绪影响,短期出现的调整,波动加大,但长期逻辑并未发生改变。未来A股市场的投资机会更多在以内需、科技、碳中和、大养老、消费升级为主题的赛道上,以高景气、盈利高增长板块的推动为主。随着中国经济的新旧动能的转换,市场的投资理念也在随之改变,把握产业优势的投资逻辑更加明确。

从长远来看,随着中国经济的逐步转型,未来经济的驱动力更多来自于科技的发展。

医药是典型的必选消费行业,医疗服务更是其中最为刚需的细分领域,在人口结构老龄化的趋势下,医药以及医疗服务都是属于纯增量行业,未来空间可期。虽然当前市场对消费比较悲观,但也将逐渐区分医药和其他消费行业在长时间维度上的景气度区别。

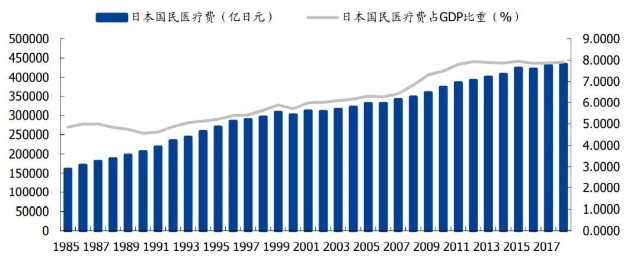

以日本为例,在人口老龄化的趋势下,日本整体消费性支出下降,但医疗保健的部分则在上升,两者之间区别明显。以日本 2000 年以后的家庭消费支出为例,日本两人以上的消费性支出其实呈现逐年趋势下降的趋势,而在医疗保健这一块的消费性支出占比则逐年提升(绝对额也在提升)。医疗保健的上升这一点上可以看到医药与其他消费行业的区别所在。从更为宏观的视角来看,日本国民医疗费用在老龄化的趋势下,逐年上升,且占 GDP 比重也在逐年上升,医药在人口老龄化结构下是当之无愧的高景气增量行业。

图片来源:国盛证券

神鹿1号优选了在医药、科技行业内业绩优秀、阿尔法能力强、经验丰富的基金管理人,我们坚信优秀的基金经理能通过比较细分景气行业、精选个股,最终穿越周期让投资人获得较为满意的投资回报。

神鹿还能解决什么问题?充分投资,风险分散

组合投资来帮你

对于普通的投资人,没有时间、没有精力,基金投顾组合能帮你完成组合的构建、基金的选择以及动态的管理。除了帮助投资人做账户管理,基金投顾还提供“顾”,包括定期的报告、管理动态的分享以及市场解读等服务,同时将陪伴投资人度过波动的市场,坚定基金长期投资的信心。

(注:数据来源于嘉实财富,为典型客户账户的持仓收益,截至时间07-30。基金投顾服务的过往业绩并不预示其未来表现,为其他客户创造的收益并不构成业绩表现的保证)

以神鹿1号组合为例,投资于该组合,等于您可以同时投资于姚志鹏、葛兰、冯明远、赵蓓等多位优秀基金经理,投资“明星天团”,提高资金利用效率,充分投资。

投资界的一句名言是:不能把鸡蛋放在同一个篮子里。基金投顾组合之所以被青睐,就在于它可以通过投资于不同风格或能力圈的基金,以分散投资风险同时获得较好的回报。

为什么选择嘉实财富?品质买手,长期陪伴

为什么选择嘉实财富?品质买手,长期陪伴

嘉实财富于2019年获得首批基金投顾资质。传承嘉实22年投研基因,秉承“好金融常陪伴”的价值主张,嘉实财富强调在提供专业的投资解决方案以外,贴心的服务陪伴同样必不可少。作为国内“买方代理”模式的先行者,嘉实财富从早期就倡导“买方代理”理念,坚定不移地始终把投资者利益放在第一位,力争解决“基金赚钱、投资者不赚钱”的困扰。

依据多年为投资者服务的经验,通过多角度数据分析,嘉实财富积累出了一套科学而行之有效的优选管理人体系。不仅希望选出具有丰富投资经验、职业稳定、管理规模适度、历史业绩较为优秀的基金管理人,还会聚焦管理人的长期选股能力,将不同风格的基金合理组合,构建一个历史长期业绩竞争力和回撤控制力相对俱佳的基金组合,攻守兼备,行稳致远。

嘉实财富优选管理人体系:

不负委托,专业管理。依据客户风险偏好和投资目标,以客户需求和目标为出发点,嘉实财富为客户账户提供不间断的跟踪和调仓服务,致力于保证配置方案的有效性,同时尽可能与客户需求保持长期的一致性。

了解市场,了解投资,更了解客户。未来,嘉实财富将始终与投资人坚定地站在一起,以专业的方案、贴心的服务、温暖的关怀,陪伴投资人一同穿越时间迷阵,为自己的梦想和幸福而增值。

重要声明:本文中的信息或所表述的观点并不构成对任何人的投资建议,也没有考虑到接收人特殊的投资目标、财务状况或需求,不应被作为投资决策的依据。载于本文的数据、信息源于市场公开信息或其他本公司认为可信赖的来源,但本公司并不就其准确性或完整性作出明确或隐含的声明或保证。本文转载的第三方报告或资料、信息等,转载内容仅代表该第三方观点,并不代表本公司的立场。本公司不保证本文中观点或陈述不会发生任何变更,在不同时期,本公司可发出与本文所载资料、意见及推测不一致的报告。无论何种情形,本公司不对任何人因使用本文内容所引致的任何损失承担责任。 基金投资有风险,投资需谨慎。投资者投资产品/产品组合前,请认真阅读产品/产品组合相关法律文件。投资者应认真阅读并充分理解产品/产品组合的风险收益特征,结合自身的风险承受能力选择适合的产品/产品组合。产品/产品组合过往业绩并不预示未来表现,其他产品/产品组合的业绩并不构成产品/产品组合业绩表现的保证。基金管理人及本公司不保证产品/产品组合投资一定盈利,也不保证最低收益或本金不受损失。